源泉所得税の納付書(所得税徴収高計算書)の書き方・記入方法

台東区の税理士事務所「みらいサポート会計事務所」です。

「税務」「経理」「創業融資」「法人成りタイミング・会社設立」「最適役員報酬」「手残り資金最大化」は、

みらいサポート会計事務所へおまかせください!

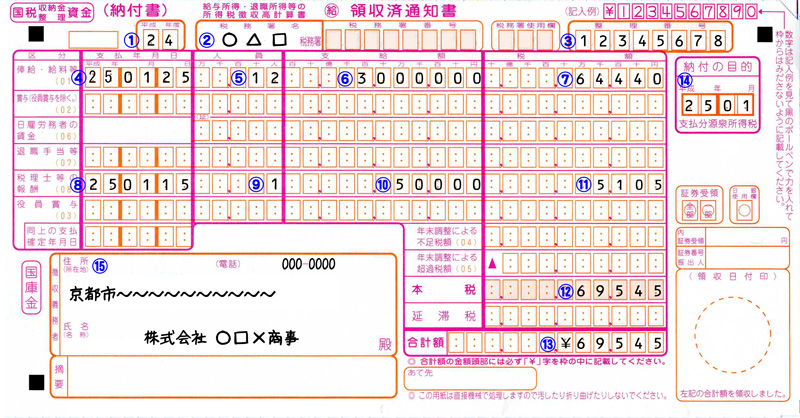

原則

| ① | 4月1日~翌年3月31日を一年度とします。平成25年2月10日に納付する納付書の場合には24と記入します。 |

| ② | 管轄の税務署名を記入します。税務署から送付された納付書には印刷されています。 |

| ③ | 整理番号(納税者番号)を記入します。税務署から送付された納付書には印刷されています。 |

| ④ | 給料を支払った年月日を記入します。 |

| ⑤ | 役員・社員・パート・アルバイト等、給料を支払った全人員数を記入します。 |

| ⑥ | 支払った給料等の総額(所得税、社会保険料等控除前)を記入します。 |

| ⑦ | 預かった源泉所得税の総額を記入します。 |

| ⑧ | 税理士等へ報酬を支払った年月日を記入します。 |

| ⑨ | 税理士等へ報酬を支払った人数(1人に1ヶ月内に複数回支払った場合も1)を記入します。 |

| ⑩ | 税理士等へ支払った報酬(税抜)を記入します。消費税込で支払って、その金額で源泉をした場合はその額を記入します。 司法書士に支払った場合には基礎控除がありますが、支払った報酬額の総額を記載します。 |

| ⑪ | 税理士等から預かった源泉所得税の総額を記入します。 |

| ⑫ | 源泉所得税の合計額を記入します。上記の場合なら「給料源泉税64,440円+税理士源泉税5,105円=本税69,545円」になります。 |

| ⑬ | 延滞税がある場合、本税に延滞税をプラスして記入します。上記の場合はそのまま69,545円です。金額の前に¥マークを記入します。 |

| ⑭ | 年月を記入します。支払年月日の年月と同じになります。 |

| ⑮ | 御社の所在地(住所)・名称(氏名)・電話番号を記入します。税務署から送付された納付書には印刷されています。 |

納期の特例用

| ① | 4月1日~翌年3月31日を一年度とします。平成25年7月10日に納付する納付書の場合には25と記入します。 |

| ② | 管轄の税務署名を記入します。税務署から送付された納付書には印刷されています。 |

| ③ | 整理番号(納税者番号)を記入します。税務署から送付された納付書には印刷されています。 |

| ④ | 原則として7月10日納期限の納付書の場合は1月1日~6月30日と記入します。原則として1月20日納期限の納付書の場合は7月1日~12月31日と記入します。 |

| ⑤ | 役員・社員・パート・アルバイト等、給料を支払った全人員数を記入します。この人員は延べ人員ですので、一ヶ月に5名が従事する会社ならば「5名×6か月」となり30を記入します。原則として納期の特例を受けるには月間従事者数が9名以下でなければなりません。 |

| ⑥ | 支払った給料等の総額(所得税、社会保険料等控除前)を6ヶ月分合計し記入します。 |

| ⑦ | 預かった源泉所得税の総額を6ヶ月分合計し記入します。 |

| ⑧ | 原則として7月10日納付期限の納付書の場合は1月1日~6月30日と記入します。原則として1月10日納付期限の納付書の場合は7月1日~12月31日と記入します。 |

| ⑨ | 税理士等へ報酬を支払った人数を記入します。この人員は延べ人数ですので、月額でお支払いの場合は6と記入します。一ヶ月のうちに2回の支払いがあった場合でも7とはせずに6と記入します。 |

| ⑩ | 税理士等へ支払った報酬(税抜)を記入します。消費税込で支払って、その金額で源泉をした場合はその額を記入します。いずれも1月~6月までの合計額を記入します。 なお、司法書士への報酬は基礎控除控除前の報酬総額を記載します。 |

| ⑪ | 税理士等から預かった源泉所得税の1月~6月までの合計額を記入します。 |

| ⑫ | 源泉所得税の合計額を記入します。上記の場合なら「給料源泉税161,100円+税理士源泉税61,260円=本税222,360円」となります。 |

| ⑬ | 延滞税がある場合、本税に延滞税をプラスして記入します。上記の場合はそのまま222,360円です。金額の前に¥マークを記入します。 |

| ⑭ | 年月を記入します。支払年月日の年月と同じになります。 |

| ⑮ | 御社の所在地(住所)・名称(氏名)・電話番号を記入します。税務署から送付された納付書には印刷されています。 |

年末調整後(超過税額より納付税額が多い場合)

| ① | 4月1日~翌年3月31日を一年度とします。平成25年1月10日に納付する納付書の場合には24と記入します。 |

| ② | 管轄の税務署名を記入します。税務署から送付された納付書には印刷されています。 |

| ③ | 整理番号(納税者番号)を記入します。税務署から送付された納付書には印刷されています。 |

| ④ | 給料を支払った年月日を記入します。 |

| ⑤ | 役員・社員・パート・アルバイト等、給料を支払った全人員数を記入します。 |

| ⑥ | 支払った給料等の総額(所得税、社会保険料等控除前)を記入します。 |

| ⑦ | 預かった源泉所得税の総額を記入します。 |

| ⑧ | 年末調整を行った際に払い過ぎがあった場合は、超過税額を記入します。不足額があった場合はその上段「年末調整による不足税額」に不足額を記入します。 |

| ⑨ | 今回の納付すべき源泉所得税額から年末調整の際の超過税額を差し引き記入します。例では「税額64,440円-超過税額51,350円=13,090円」です |

| ⑩. | 延滞税がある場合、本税に延滞税をプラスして記入します。上記の場合はそのまま13,090円です。金額の前に¥マークを記入します。 |

| ⑪ | 年月を記入します。支払年月日の年月と同じになります。 |

| ⑫ | 御社の所在地(住所)・名称(氏名)・電話番号を記入します。税務署から送付された納付書には印刷されています。 |

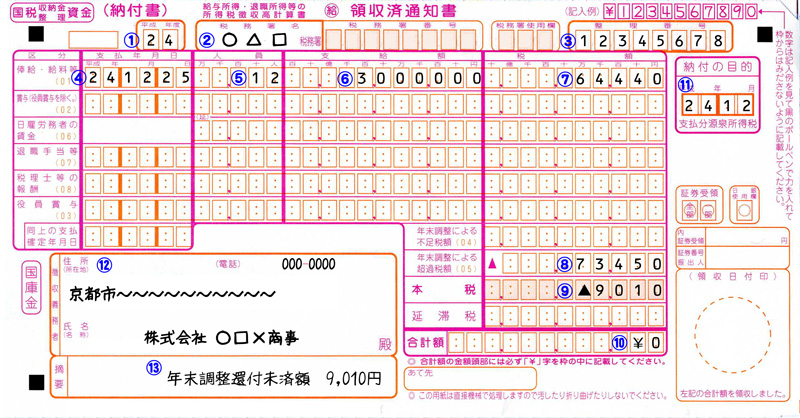

年末調整後(超過税額のほうが納付税額より多い場合)

| ① | 4月1日~3月31日を一年度とします。平成25年1月10日に納付する納付書の場合には24と記入します。 |

| ② | 管轄の税務署名を記入します。税務署から送付された納付書には印刷されています。 |

| ③ | 整理番号(納税者番号)を記入します。税務署から送付された納付書には印刷されています。 |

| ④ | 給料を支払った年月日を記入します。 |

| ⑤ | 役員・社員・パート・アルバイト等、給料を支払った全人員数を記入します。 |

| ⑥ | 支払った給料等の総額(所得税、社会保険料等控除前)を記入します。 |

| ⑦ | 預かった源泉所得税の総額を記入します。 |

| ⑧ | 年末調整を行った際に払い過ぎがあった場合は、超過税額を記入します。 |

| ⑨ | 今回の納付すべき源泉所得税額から年末調整の際の超過税額を差し引き記入します。例では「税額64,440円-超過税額73,450円=-9,010円」です。当事務所では摘要欄に未済額を書き忘れた場合でも、次回納付書作成時に本税のマイナス記号で未済額がある事をわかるようにマイナス記号を付しています。 (注)税務署で発行している「年末調整のしかた」では0と記入するように案内されています。 |

| ⑩ | 延滞税がある場合、本税に延滞税をプラスして記入します。上記の場合は税金がありませんので0円です。金額の前に¥マークを記入します。 |

| ⑪ | 年月を記入します。支払年月日の年月と同じになります。 |

| ⑫ | 御社の所在地(住所)・名称(氏名)・電話番号を記入します。税務署から送付された納付書には印刷されています。 |

| ⑬ | 摘要欄に未済額を記入しておきます。税務署の説明では無記入でもOKですが、備忘のために記入しておきましょう。 |

「みらいサポート会計事務所」のお客様へ無料でご提供させていただいております「顧問先様専用マイページ」では、

その他経営に役立つ最新情報を、随時、わかりやすくご提供解説しております。

いつでも、どこでも、スマホアプリからもワンクリックで!

情報は未来を開く鍵です!

ご不明点など、お気軽に、